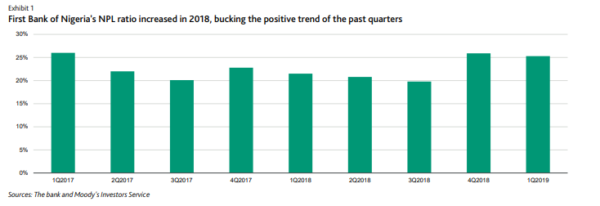

Le 26 avril, la direction de FBN Holdings, société mère de First Bank of Nigeria Limited (B2 stable, b31), a publié ses résultats pour 2018 et le premier trimestre 2019, indiquant que son ratio de créances improductives (NPL), principalement auprès de First Bank, était de 25,3% de prêts bruts en mars 2019 et de 25,9% à la fin de 2018, contre 19,8% en octobre 2018.

Bien que plus faible au premier trimestre qu’en fin d’année, le ratio des prêts non productifs, toujours élevé, a un impact négatif plus important, avec un niveau de provision affectant la rentabilité.

La direction s’attendait à résoudre quelques-unes des plus importantes créances en souffrance de First Bank et à radier les créances entièrement provisionnées, ce qui réduirait à la fois le stock et le ratio de ces « Non performing loans ». À la fin de l’exercice, les prêts de la phase 3 (dépréciés) de FBN s’élevaient à 535 milliards NGN (environ 1,5 milliard USD), ce qui a permis d’augmenter le ratio prêts non performants.

Selon la direction, le ratio de créances douteuses plus élevé reflète principalement la mise en œuvre de l’IFRS 9 et une contraction des emprunts de 9,3% en 2018 (ce que l’on appelle l’effet dénominateur). Le ratio de créances douteuses de FBN avait diminué de 6,2 points de pourcentage entre mars 2017 et la fin octobre 2018, et la direction a informé les investisseurs que la banque visait un ratio de créances douteuses inférieur à 15% pour 2018.

« Nous nous attendions à ce que le ratio de prêts improductifs de la banque baisse à 15% -17% d’ici la fin de 2018 et à moins de 15% cette année », explique la note de Moody’s. Bien que la direction soit convaincue qu’un grand pourcentage de ces créances improbables sera résolue cette année, la conjoncture économique favorable du Nigéria retardera vraisemblablement le recouvrement des défaillants.

Le ratio de prêts improductifs de First Bank est élevé depuis 2015, atteignant une moyenne de 22,6% pour la période 2015-2018, ce qui indique un environnement difficile. En outre, les prêts de l’étape 2, ceux qui présentaient une détérioration significative du risque de crédit, représentaient 26% des emprunts bruts à la fin de l’exercice 2018 en raison d’un nombre d’arriérés plus élevé.

En supposant que les prêts n’augmentent pas en 2019, et en utilisant le ratio NPL de FBN, qui est un bon indicateur pour First Bank, la banque devrait réduire son stock de prêts de phase 3 d’environ 60% pour réduire le ratio NPL à moins de 10%, ce qui objectif de la direction pour 2019. La réduction plus lente des créances non productives pèsera sur le profil de solvabilité et de crédit de First Bank. Cependant, étant donné que les prêts improductifs sont concentrés parmi quelques emprunteurs, la résolution de seulement quelques défaillants réduirait considérablement le ratio.

En mars 2019, First Bank disposait de provisions substantielles représentant environ 82% des PNP, ce qui lui permettrait d’accélérer la radiation de certaines de ses PNP. Un haut niveau de créances douteuses obligera First Bank à continuer de constituer des provisions importantes pour pertes sur prêts, ce qui érodera ses bénéfices nets et réduira le montant qu’elle peut conserver en capital. Les provisions pour pertes sur prêts élevées de First Bank, qui ont atteint en moyenne 5,7% entre 2014 et 2017, sont nettement plus élevées que celles de ses pairs, qui s’établissaient en moyenne à 1,3% sur la même période.

Le ratio de provision pour pertes sur prêts de la direction pour 2019 est compris entre 3% et 4%. La capacité de génération de revenus avant provision de First Bank est solide, ce qui lui permet d’absorber ces risques élevés liés aux actifs. Le ratio du résultat avant provision sur les actifs moyens de la banque se compare avantageusement à celui des pairs (voir l’annexe 2), dont le ratio moyen était de 3,9% entre 2014 et 2018.

Toutefois, le ratio du revenu net sur les actifs moyens de First Bank est plus faible que celui de ses pairs (voir l’annexe 1). 3) limiter la génération de capital organique. Le ratio d’adéquation des fonds propres total déclaré par First Bank s’élevait à 16,5% en mars 2019, seulement 150 points de base au-dessus de l’exigence réglementaire minimale et une marge de sécurité modérée par rapport à ses pairs.