«Pour la seule phase 1 du projet GTA, BP est déjà à presque 10 milliards de dollars d’investissements»

Spécialiste des négociations commerciales internationales et ancien Directeur de SNC-Lavalin Mauritanie, Hassana Mbeirick justifie d’une expérience de plus de 25 ans dans le développement du secteur privé mauritanien dont 17 ans dans le secteur minier et pétrolier. Il est aujourd’hui le Directeur-Fondateur de Meen & Meen, une firme d’Ingénierie-Conseil dans le secteur Oil&Gas. Polyglotte, Hassana Mbeirick est un fin connaisseur des rouages de l’économie mauritanienne, de son potentiel économique ainsi que de son environnement des affaires. Sa faculté d’analyse prospective et son esprit indépendant le placent aujourd’hui parmi les rares spécialistes du secteur dont l’objectivité fait référence. En sa qualité de consultant indépendant, ses multiples mandats nationaux et internationaux l’ont mené aux quatre coins du monde au grand bénéfice d’une expertise qui s’affine jour après jour. Dans cet entretien réalisé à son bureau de Nouakchott, l’expert nous entraine à la découverte du projet Grand Tortue/Ahmeyim.

——————————————————————–

Comment est structuré le projet gazier Grand Tortue Ahmeyim entre la Mauritanie et le Sénégal?

A la genèse, c’est un schéma classique observé partout dans le monde dans le secteur de l’exploration/exploitation des hydrocarbures. Très souvent, ce sont les juniors qui partent investir dans ce que le jargon désigne par Upstream ou Amont (Autrement dit, exploration, les études géophysiques, bref la recherche dans son ensemble). Quand ces juniors découvrent un gisement, elles doivent passer à l’exploitation ; ce qui bien entendu nécessite des moyens plus conséquents. Le plus souvent, ces juniors n’ont pas accès à la ressource financière suffisante et se voient obligés ou jugent plus intéressant de faire appel aux majors. Il n y a pas un gisement détenu à 100% par un seul groupe. Excepté les très gros gisements qui sont seulement entre les majors. En Russie, ce type de gisement est détenu par Total et Gazprom ou Rosneft. C’est le même schéma dans le secteur minier où les Big Four du secteur comme BHP Billiton, Rio Tinto ou encore Vale détiennent les plus grands gisements.

Quelles sont les quantités de gaz découvertes sur le gisement Grand Tortue/Ahmeyim et d’une manière générale entre la Mauritanie et le Sénégal?

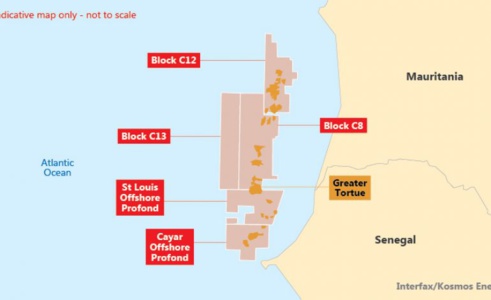

Il y a d’abord plusieurs gisements potentiels entre les deux pays dont Marsouins, Teranga, etc. côté Sénégal. Sur le champ gazier GTA proprement dit, le gisement est évalué à 15 milliards de mètres cubes sur 33 000 km2. C’est un projet d’une durée de vie de 30 ans dirigé par BP. Je salue ici l’accord inter-Etat conclu entre les deux pays et qui témoigne d’une grande maturité de part et d’autre ainsi que d’une clairvoyante vision prospective pour nos deux peuples.

Comment est structuré le projet GTA ?

Le projet GTA est structuré en 03 phases. Et Tout le tapage auquel nous assistons depuis deux ans ne concerne que la phase 1 qui prévoit la production de 2 500 000 mètres cubes dont la commercialisation débutera en 2022. Au terme des phases 2 et 3 la production devra passer à 10Millions de mètres cubes. Je rappelle ici que les études de préfaisabilité (FEED) sont déjà en cours et ont été confiées à KBR, déjà auteur de celle de la phase I. L’incidence en termes d’investissement est énorme entre la première et la deuxième et Troisième phase ; sachant que BP est aujourd’hui à presque déjà 10 milliards d’investissement (phase 1). Il est à noter que le champ gazier GTA est constitué de 12 puits et la phase actuelle d’investissement porte sur l’exploitation de seulement quatre (04) puits.

Justement, quelles sont les parts des deux Etats (Sénégal et Mauritanie) dans ces projets?

Dans un cas comme dans l’autre, la participation des deux Etats est de 10% gérée côté Sénégal par Petrosen et côté Mauritanie par SMH-PM. La petite différence porte sur le profit share entre BP et Kosmos. Sur le Sénégal, c’est 60% BP, 30% Kosmos et 10% Etat du Sénégal. En Mauritanie, c’est 62% BP, 28% Kosmos et 10% Etat de Mauritanie. Le schéma est à peu près le même. Le ticket d’entrée de BP était de 1 milliard de dollars au profit de Kosmos Energy. Dans ce partenariat, il est stipulé que Kosmos continuera de s’occuper de toute la partie exploration (Upstream) et à BP reviendra la responsabilité de l’Intermédiaire (Midstream) ainsi que de l’Aval (Downstream).

Est-ce que la Mauritanie et le Sénégal ont reçu une part du montant de la transaction entre BP et Kosmos, à savoir le Milliard de Dollars qu’à empocher cette dernière ?

Autant que je sache, non. A ce propos, je me rappelle qu’en 2010, au moment du rachat de la mine d’or de Tasiast par Kinross à Redback Mining pour 7 milliards de dollars à la bourse de Toronto, j’avais posé cette question lors de la première édition des « Mauritanides ». Je trouvais et je trouve toujours illogique que les gouvernements ne trouvent pas leurs parts d’une quelconque façon dans de telles transactions de Cession-Fusion-Acquisition. Pour en revenir au cas de Redback Mining, elle a investi en Mauritanie et s’est consituée une substantielle plus-value, soit. Mais il est tout aussi logique que l’Etat qui leur a accordé beaucoup d’avantages y gagne quelque chose. Les législations minières et pétrolières doivent prendre en compte cette problématique de la phase de prospection. Quant à la phase d’exploitation, il n’y a pas de problèmes puisque les Etats disposent de 10% de prise de participation.

Est-ce que dans les codes pétroliers et gaziers des deux pays, les transactions portant sur ces blocs en prospection ou en exploitation sont fiscalisés ou défiscalisés?

Intéressante question. Il y a en effet tout un mécanisme de privilèges fiscaux inhérents à ce type d’investissement ; et c’est normal. En l’occurrence, L’Accord de coopération inter-Etats (ACI) entre le Sénégal et la Mauritanie relatif au développement et à l’exploitation conjointe du champ GTA a été signé en février 2018 et plus tard on y a greffé un acte additionnel relatif au régime fiscal et douanier applicable aux sous-traitants. Autrement dit, les sous-traitants devront – par voie de conséquence – bénéficier des avantages fiscaux dont bénéficie leur commanditaires (ici BP).

Est-ce qu’il y a eu des bonus de signature lors de l’entrée de BP dans le projet?

A priori non, pour la simple raison que BP a racheté des parts d’une entreprise qui opérait déjà. Les bonus concernent le plus souvent les nouveaux contrats de licence.

Comment le gouvernement mauritanien doit-il utiliser les recettes issues de ces ressources?

Cette question renvoie à la notion de Bonne Gouvernance. Et il y a plus qualifié que moi pour en parler. Je dirai seulement que la « malédiction du pétrole » ou l’oil curse se fonde essentiellement sur les appareils statistiques des économistes. Elle est souvent assez théorique, comparatiste et internationaliste, réduisant la question des effets politiques du pétrole à la corruption et à l’autoritarisme.

Ceci dit, nous devons déconstruire certaines idées reçues et tordre le coup à la vision, communément partagée, de la production pétrolière et gazière comme facteur de corruption et d’autoritarisme. Certes, nous ne sommes pas encore épargnés par un tel stéréotype qui appauvrit l’analyse en occultant les autres mécanismes de production du politique et d’appropriation des ressources extractives.

L’économie politique des hydrocarbures est bien trop complexe pour qu’on la limite à des rapports d’exploitation entre des multinationales «modernes» et des communautés d’autochtones plus ou moins «traditionalistes». A nos gouvernants de prendre leurs responsabilités vis-à-vis de la postérité.

Comment associer le secteur privé ?

C’est la question la plus qu’intéressante, car elle touche à une dimension plus fondamentale et plus pertinente que celle concernant la bonne gouvernance. Ceci est valable autant pour la Mauritanie que pour le Sénégal qui – soit dit en passant – a déjà une bonne longueur d’avance sur nous concernant le développement de ce que l’on appelle communément le Local Content. Je vous préviens que sur ce sujet, je pourrais m’attarder un petit peu. C’est, pour ainsi dire, ma corde sensible.

Vous savez, ce type de projets suscite des fantasmes qui donnent lieu à toutes sortes de théories plus ou moins fantaisistes. Mais tout réside dans le rapport de l’Etat aux citoyens.

Cette notion englobe des aspects comme l’emploi et la formation des travailleurs locaux, l’approvisionnement et les opportunités d’affaires pour les entreprises locales. Ce concept qui est un véritable moyen pour les populations locales et les opérateurs économiques nationaux d’être directement impliqués dans les activités

Le contenu local se définit comme la

somme des biens et services produits dans le pays, des salaires et des

dividendes perçus respectivement par les employés et les entrepreneurs

nationaux.

Dit autrement, le contenu local est la

composante privée des retombées économiques des projets pétroliers et gaziers.

Cette composante privée vient s’ajouter aux revenus de l’État pour faire

“tourner la machine économique“ du pays.

Ainsi, il faudra que notre secteur privé soit présent sur toute la chaine de valeur mais de manière compétitive. Cela veut dire qu’il faudra qu’il soit formé au gré des exigences spécifiques du secteur de l’exploitation des hydrocarbures.

Avec une stratégie réaliste et

ambitieuse, nous y arriverons au fur et à mesure du développement de ce projet

et d’autres.

Malgré des lois souvent ambitieuses et

volontaires, le taux moyen de contenu local en Afrique ne dépasse probablement

pas 20% des coûts de développement et de production.

Le développement du contenu local a été au coeur des accords entre BP et les deux Etats mauritanien et sénégalais et a été un des principaux leviers des négociations. Afin de soutenir les deux pays dans cette voie, La Banque Mondiale a octroyé un don de 20 millions de dollars pour chacun des pays. Côté mauritanien, on n’a pas encore avancé dans ce sens. Le processus d’élaboration d’une stratégie pour le développement du local content en Mauritanie n’a même pas encore été enclenché sans parler de l’adoption d’une loi y afférent. Le Sénégal – qui bénéficie au moment où je vous parle d’un financement de la BAD pour son projet PADCEJ – a d’ores et déjà adopté sa loi en la matière !

Est-ce que chacun des pays va commercialiser de son côté sa quote-part de la production du gaz ?

Pas du tout. La commercialisation de la production du gaz a déjà fait l’objet d’un appel d’offres international qui a été remporté par BP Gaz Marketing (une filiale de BP) et le contrat définitif devra être signé en début 2020 pour une durée de 20 ans.

Comment le projet a-t-il été structuré dans ses différentes composantes?

Le projet GTA s’articule autour de quatre (04) principales composantes: la construction d’un brise-lames en haute mer qui va abriter l’usine de liquéfaction. Ce contrat de type EPC a été confié au consortium franco-italien Eiffage-Saipen pour un montant de 350 millions de dollars (contrat EPC). La composante ingénierie sous marine d’extraction de gaz a été remportée parMcDermott en partenariat avec Baker Hughes (filiale de Général Electric) pour 750 millions de dollars en mode EPCI (engenering, procurement, construction and installation). La troisième composante est le navire flottant FPSO pour un contrat d’environ 1 milliard de dollars remporté par TechnipFMC en mode EPCIC qui va de la construction à l’opérationalisation. Et la quatrième composante est le FLNG (l’usine flottante de liquéfaction du gaz), un contrat remporté par Golar LNG, via sa filiale à 100% GIMI Corporation. D’une valeur de 1,3 milliard de dollars, ce contrat est de type location et exploitation ou LOA (Lease and Operate Agreement) pour une durée de 20 ans. Le FLNG sera construit en partenariat avec le singapourien Keppel Shipyards. Rien que sur ces contrats, le volume d’investissement s’élève déjà à presque 04 milliards de dollars.

Les ports de Nouakchott et de Dakar sont-ils assez équipés pour un volume d’activités de cette envergure ?

Le port de Nouakchott a l’avantage d’être moins congestionné que celui de Dakar. En revanche le port de Dakar est mieux équipé que celui de Nouakchott qui manque cruellement d’infrastructures et d’aménagements adéquats. Pour vous donner des ordres de grandeur, les chiffres sont déjà éloquents : Rien que pour la partie logistique de McDermott, il est question d’acheminer 250 000 tonnes d’équipements qui doivent arriver principalement au port de Nouakchott dans un intervalle de temps d’une année et demi au plus tard. Dans ce total, il y aura 110 000 tonnes de pipe pour relier 80 à 100 km de conduites sous-marines. Le défi logistique à relever est tout simplement énorme. Il y aura par exemple des équipements qui pèsent 350 tonnes/pièce. Ajoutez à cela l’activité d’acheminement des roches par Eiffage et la congestion portuaire est garantie.

Par contre, la Mauritanie a l’avantage du port de Ndiago dont la proximité du site offshore d’exploitation constitue un premier avantage. A mon humble avis, c’est le futur grand hub offshore de la sous-région. Car dans un proche avenir, l’essentiel des services logistiques lié à l’industrie gazière et pétrolière sera abrité dans ce port. Il est vrai que cela suppose d’énormes investissements pour en faire une véritable zone économique spéciale et un pôle de développement économique à l’image de Saldanha Bay en Afrique du Sud.

A propos justement de McDermott, qu’en est-il réellement de sa faillite en janvier dernier qui a semé un vent de panique dans les milieux boursiers internationaux ?

Pas tant que cela. Il y a eu certes quelques sueurs froides mais plutôt du côté des partenaires opérationnels de McDermott. A l’origine, cette dernière avait fait l’acquisition en début 2018 de Chicago Bridge & Iron (CBI) pour une transaction d’une valeur de Six (06) Milliards de Dollars et depuis McDermott n’est pas arrivé à équilibrer ses finances et trainait des créances globales de quatre (04) Milliards de Dollars dont 02 milliards 600 Millions particulièrement nocifs. Cette situation a perduré jusqu’en début décembre 2019 où elle a vu sa cotation à la bourse de New York chuter en une journée de 47 Dollars à moins de 1 Dollars l’action ! En réaction à une telle situation, la SEC (Security Exchange Commission) qui est le gendarme boursier de New York leur a notifié un ultimatum de redressement de situation ou à défaut d’annoncer la faillite en invoquant l’article 11 y afférent. Acculée, McDermott a fini – en janvier dernier – par activer l’article 11 relatif à la faillite. Une solution a vite été trouvée et tout s’est joué en presque une journée. Ainsi, le calme est vite revenu.

Cette faillite aura-t-elle une incidence sur le bon déroulement du projet GTA ?

Absolument pas. Car, l’accord de négociation pour éviter une faillite totale réelle portait principalement – entre autres – sur la conversion des créances en actifs, la vente de certaines de ces filiales et en contrepartie McDermott recevra un montant de 500 Millions de Dollars d’argent frais pour renflouer ces caisses vides. A la suite de cela, il y a eu des annonces officielles de BP et d’autres voies autorisées pour garantir que tous les engagements de McDermott vis-à-vis de ses clients, partenaires, sous-traitants, employés, etc. seront respectés. Ainsi, tout le monde a retrouvé le sourire et McDermott est reparti du bon pied au grand plaisir des Mauritaniens et des Sénégalais. C’est vrai que cela a été une semaine de panique générale.

Pour finir, Comment le défi environnemental sera-t-il géré compte tenu des aires marines protégées comme le Banc d’Arguin ?

La menace n’est pas seulement pour le littoral mais elle englobe tout aussi les fonds marins. Toutefois, Toutes les parties prenantes au projet mettent cette question en tête de liste des priorités. C’est une problématique majeure prise en compte dans les études environnementales préalables et le spectre d’une potentielle catastrophe écologique est toujours présent à l’esprit. J’espère seulement que toutes les précautions ainsi que les dispositions nécessaires ont été prises à l’effet de conjurer pareil sort.

Il est vrai que BP traine encore dans les esprits le sinistre souvenir de la tragédie de Deepwater Horizon en 2010 dans le golfe du Mexique. Une tragédie causée par une erreur humaine et qui peut arriver partout. Que Dieu nous en garde.