Brice Kouao, fondateur de l’Ecole de la Bourse à Abidjan, a participé, mardi 20 février 2020, à une rencontre organisé par NSIA BANQUE à l’effet d’expliquer aux acteurs du marché financier les contours de l’opération de titrisation de créances en cours. Compte Rendu.

La problématique : pourquoi une opération de titrisation et pourquoi maintenant ?

Les Banques de l’UEMOA sont confrontées depuis quelques années à de nouvelles normes règlementaires émanant des accords de BALE 2 et 3. Ces normes impliquent une augmentation du niveau des fonds propres pour faire face de meilleure façon aux risques de l’activité. Pour satisfaire ces exigences, plusieurs méthodes s’offraient à elles

La réduction des dividendes à verser

Cette solution consiste à modifier la répartition traditionnelle du bénéfice de la Banque en accordant une part plus importante aux réserves et une part moins importante aux dividendes. C’est la solution retenue par la SGCI, filiale du groupe Société Générale. Passant d’un taux de distribution de 50,7% en 2017 à 16,7% en 2018, cette mesure devrait se proroger jusqu’en 2022 selon le rapport annuel 2018 pour constituer un niveau de fonds propres suffisant.

- Les emprunts subordonnés

Un emprunt subordonné est une créance de dernier rang c’est-à-dire que celui qui accorde ce financement accepte d’être réglé après tous les créanciers privilégiés et ordinaires. L’emprunt subordonné intègre les fonds propres complémentaires de la Banque et par voie de conséquence, intervient dans le calcul des ratios règlementaires. C’est la méthode retenue par la SIB, filiale du groupe marocain ATTIJARIWAFA qui a émis une dette subordonnée de 10 milliards FCFA à deux reprises entre 2017 et 2018.

- La titrisation de créances

La titrisation de créances consiste pour une entreprise à transformer des titres de créances en valeurs négociables sur le marché financier. C’est un mécanisme de refinancement autorisé par la Règlementation financière de l’UEMOA depuis 2010. Dans le cas des banques, ce mécanisme permet de baisser la masse des engagements au dénominateur dans le calcul des ratios prudentiels de sorte que le résultat puisse correspondre au niveau de fonds propres disponibles.

C’est le mécanisme retenu par NSIA BANQUE pour satisfaire aux exigences règlementaires.

Le mécanisme : Comment cela va-t-il se passer concrètement

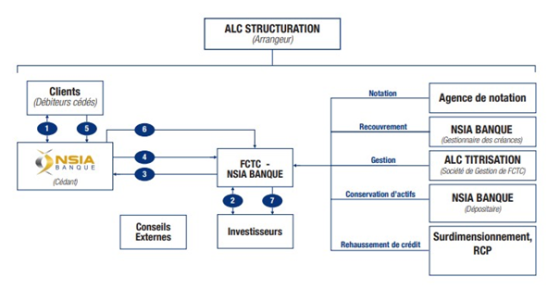

Afin de faciliter la compréhension, nous vous proposons le schéma ci-dessous que nous commenterons progressivement.

Etape 1 : Les clients de NSIA contractent des prêts auprès de leur banque qui dispose de ce fait de titres de créances.

Etape 2 : Le FCTC va émettre des obligations sur le marché financier afin de lever des financements (40 milliards) pour cette opération.

Etape 3 et 4 : Un portefeuille de créances d’une valeur de 54 milliards sera cédé au fonds commun de titrisation FCTC par la Banque NSIA. En contrepartie la Banque NSIA recevra la somme de 40 milliards mobilisés sur le marché financier par le FCTC.

Etape 5 : Le gérant des créances (qui s’avère être NISA BANQUE dans ce montage) effectuera le suivi et le recouvrement des créances engagés dans cette opération. Les fonds récoltés seront reversés au FCTC qui se chargera de régler les investisseurs qui auront souscrit aux obligations.

Les garanties pour les investisseurs

Les obligations proposées par le FCTC NSIA seront remboursés via les fonds récoltés suite au remboursement des clients de la Banque. Une question légitime se pose donc : comment seront gérés les éventuels défauts de paiement sur les créances engagés dans cette opération. Plusieurs mécanismes ont été mis en place pour parer à toute éventualité

a- Le sur-dimensionnement du portefeuille engagé

Comme évoqué plus haut, la Banque NSIA cède un portefeuille de créances de 54 milliards. Toutefois la Banque ne recevra que 40 milliards. Il y’aura donc des créances supplémentaires d’une valeur cumulée de 14 milliards engagés dans l’opération. Ce supplément correspondant à 35% du montant de l’opération a pour but de faire face à des défauts de paiement sur les créances engagés. Concrètement, cela signifie que NSIA BANQUE cède plus de créances que nécessaire pour le remboursement des souscripteurs.

b- Le portefeuille de réserve

NSIA BANQUE a rajouté un portefeuille de réserve au portefeuille de 54 milliards évoqué plus haut. Il s’agit d’un portefeuille de créances de 10 milliards destiné à faire face à tout défaut sur les créances du portefeuille principal (celui de 54 milliards). Ainsi au cas où des défauts de paiement surviennent dans le portefeuille principal, des créances nouvelles seront invoquées du portefeuille de réserve pour remplacer les créances impayées du portefeuille principal de sorte à conserver la qualité des actifs.

c- Une ligne de financement de 2 milliards

Le FCTC dispose d’un fonds de 2 milliards destiné à faire face à tout décalage technique permettant d’assurer en date et en heure le service de la dette

d- La qualité et l’étendue des créances engagées dans l’opération

Le portefeuille principal engagé dans l’opération comprend 10 9311 créances dont 93% sont des créances de moins de 50 millions et 89% sont des créances sur des particuliers Cette structure de portefeuille est intéressante car elle permet une plus grande répartition du risque. De plus, aucun impayé n’a été constaté historiquement sur ces créances

e- La participation d’une institution financière majeure à cette opération

La Société Financière Internationale (SFI), filiale de du groupe de la Banque Mondiale a décidé de participer à cette opération en souscrivant à 1 750 000 obligations soit un investissement de 17,5 milliards sous certaines conditions. Le choix de la SFI de participer à cette opération lui confère une certaine crédibilité au regard du statut de cette institution.

f- La notation des actifs en présence

Dans le domaine des titres de créances, la notation constitue un critère pertinent pour distinguer les actifs à risque des actifs faiblement risqués. Concernant les obligations émises par le FCTC NSIA BANQUE, ils ont obtenu la note maximale AAA de l’agence de notation ouest-africaine WARA. Cela pourrait se traduire ainsi : Titre ayant la meilleure qualité et le risque le plus faible.

CONCLUSION

En dépit du caractère inédit de l’opération, il est bon de souligner que la titrisation n’est pas une invention du groupe NSIA. Il s’agit d’un mécanisme de refinancement validé par la Règlementation auquel ont déjà recours des institutions financières internationales (BNP PARIBAS, USD 130 millions en 2013 – SOCIETE GENERALE, USD 3,4 milliards en 2019).

De plus, dans cette opération NSIA BANQUE a présenté des garanties intéressantes et des partenaires financiers de premier rang. En outre, Il ne faudrait pas assimiler le comportement d’une action en Bourse à celui d’une obligation, titres pour lesquels il existe une garantie de remboursement du capital placé.

Les investisseurs en quête d’une meilleure rentabilité que celle des obligations souveraines et qui ont un profil prudent ou équilibré devraient trouver en ce produit un atout intéressant.

BRICE KOUAO, Fondateur du centre L’ECOLE DE LA BOURSE