-L’adjudication ciblée de la Côte d’Ivoire bouclée par 3 SVT locaux.

-Le Burkina teste les 7 ans dans un marché plutôt orienté court terme.

-les investisseurs réclament des gages élevés sur le Niger

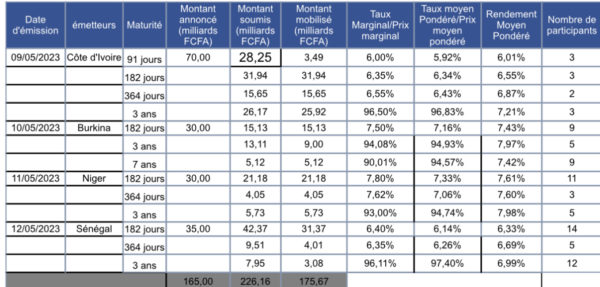

Sur la deuxième semaine du mois de mai 2023, le marché des titres publics, à l’image de la semaine précédente, a enregistré quatre (4) émissions avec, toutes maturités confondues, des taux en évolution, oscillant entre 6,01% et 7,98%.

Pour un montant annoncé de 165 Milliards, les Etats ont levés 175,67 milliards de FCFA contre 134,84 milliards la semaine précédente. Ces ressources ont été mobilisées sur le MTP au travers de 5 ténors (maturité courte terme : 91 jours, 182 jours et 364 jours et les maturités moyen et long terme 3 ans et 7 ans).

Le niveau de couverture moyen des émissions sur cette semaine est 132,77% contre 157,10% durant la semaine précédente. «Ce niveau des couvertures des émissions marque une bonne dynamique de l’exécution des émissions sur le MTP» estiment les analystes.

Les Etats qui sont intervenus sur le marché cette semaine sont : la Côte d’Ivoire avec 77 milliards de FCFA mobilisé, le Burkina avec 29,25 milliards de FCFA, le Niger 30,95 milliards de FCFA, enfin le Sénégal avec 38,46 milliards de FCFA.

La Côte d’Ivoire pour son émission du 09 mai 2023, a opté pour une adjudication ciblée réservée aux seuls SVT de l’émetteur pour un montant annoncé de 70 milliards sur les maturités 91 jours, 182 jours, 364 jours et 3 ans. Cette émission spéciale a connu un succès avec un taux de couverture de 145,73%. Cette émission a été portée par trois SVT qui ont centralisé l’ensemble des offres des investisseurs.

Le Burkina Faso deuxième émetteur de la semaine, est intervenu le 10 mai 2023, pour un montant annoncé de 30 milliards de FCFA sur trois maturités à savoir : 182 jours, 3 ans et 7 ans. Cette présence de l’Etat du Burkina sur le MTP a retenu l’intérêt de 16 investisseurs répartis sur 5 des 8 places de l’Union pour un niveau de couverture de 111,2%.

Le Niger est intervenu le 11 mai 2023. 15 investisseurs de l’Union ont marqué de leur intérêt pour le montant à mobiliser de 30 milliards sur 182 jours, 364 jours et 3 ans. Ce dernier segment a été couvert avec des taux oscillant entre 7,42 et 7,98%. Cet appétit des investisseurs a permis d’avoir un taux de couverture du montant annoncé de 103,2%

L’Etat du Sénégal a clôturé la semaine avec un montant sollicité de 35 milliards sur trois maturités : 182 jours, 364 jours et 3 ans. six (6) places de l’Union ont participé à cette émission avec 21 investisseurs permettant d’enregistrer un niveau de couverture de 170,9%.

En somme, les émissions sur la deuxième semaine du mois de mai se sont déroulées dans un contexte de marché favorable traduisant un regain d’intérêt des investisseurs pour le MTP.

▪ Pour rappel, les Spécialistes en Valeurs du Trésor (SVT) sont les contreparties privilégiées des Etats pour leurs activités sur le Marché des Titres Publics. Ils conseillent et assistent les Etats sur leurs politiques d’émission et de gestion de la dette, et plus généralement sur toute question liée au développement du Marché des Titres Publics. Les SVT d’un Etat sont composés d’institutions financières et/ou de Sociétés de Gestion et d’Intermédiation (SGI) ayant obtenu l’agrément du Ministre en charge des Finances dudit Etat. Ils s’engagent à participer aux émissions de Titres Publics, à placer les valeurs du Trésor et à assurer la liquidité du marché secondaire ainsi que celle de la pension-livrée. Leurs missions sont décrites dans une charte dont les SVT sont signataires et qu’ils s’engagent à respecter. En contrepartie de leurs obligations vis-à-vis des Trésors, ils bénéficient de l’avantage exclusif :

– de participer à des Adjudications Ciblées (AC) ;

– de présenter des Offres Non Compétitives (ONC) ;

– de procéder à des Règlements Décalés (RD) au Trésor;

– et de participer à des réunions périodiques.